Dois-je facturer de la TVA en tant qu’auto-entrepreneur ?

Dois-je facturer de la TVA en tant qu’auto-entrepreneur ?

En tant qu'auto-entrepreneur, vous pouvez bénéficier de la franchise en base de TVA.

La franchise de TVA vous permet d’être dispensé de facturer la TVA sur vos factures (sous réserve de mentionner sur la facture: “TVA non applicable, article 293 B du CGI”) et en principe de ne pas avoir à déposer de déclaration de TVA (sauf cas d’autoliquidation, voir “gestion de la TVA à l’étranger” ci-dessous).

En contrepartie, vous ne pourrez pas “récupérer” la TVA sur vos dépenses professionnelles.

🚀 Bonne Nouvelle : Stabilité et Clarification des seuils de franchise de TVA confirmées !

Nous avons le plaisir d'annoncer une avancée majeure pour la stabilité fiscale des micro-entrepreneurs et des petites entreprises.

La Proposition de loi visant à garantir un cadre fiscal stable, juste et lisible pour les micro-entrepreneurs et les petites entreprises a été adoptée par le Sénat le 23 octobre 2025. Cette initiative parlementaire est la source de la clarification et de la pérennisation des seuils de TVA.

Cette adoption est une excellente nouvelle qui confirme la suspension de la réforme visant à abaisser le seuil de franchise en base de TVA (initialement prévue par la Loi de finances pour 2025).

Confirmation des Seuils de Franchise en base de TVA

Grâce à cette Proposition de loi, les seuils suivants sont maintenus pour 2025 et les années suivantes, jusqu'à nouvel ordre.

Seuil Montant (Prestations de services)

Règle d'application:

Seuil de base = 37 500 €

Votre chiffre d'affaires de l'année civile précédente (N-1) ne doit pas excéder ce montant.

Seuil majoré = 41 250 €

Si vous dépassez le seuil de base (37 500 €) en cours d'année, vous restez en franchise tant que vous ne dépassez pas ce seuil majoré (N).

Conséquences du dépassement (Rappel) :

Si votre Chiffre d'Affaires annuel est supérieur à 37 500 € mais inférieur à 41 250 €, vous bénéficiez de la franchise l'année en cours, mais vous serez redevable de la TVA à compter du 1er janvier de l'année suivante.

Si votre Chiffre d'Affaires annuel est supérieur à 41 250 €, la TVA est due à compter de la date du dépassement du seuil.

Prochaine Étape : la promulgation

L'adoption par le Sénat est une étape décisive.

La prochaine étape avant l'application de la loi est sa promulgation.

Nous vous tiendrons informés dès que la loi entrera officiellement en vigueur, mais cette avancée assure déjà une meilleure visibilité et sécurité pour la gestion de votre TVA.

Plus d'informations par ici: Franchise en base de TVA

La sortie du régime de la franchise en base de TVA entraîne les effets suivants:

Soumission à la TVA des opérations effectuées à compter de la date du dépassement (et non plus au 1er jour du mois de dépassement)

Contrairement aux règles passées, il n’y aura donc plus d’obligation de produire des factures rectificatives sur les factures produites depuis le 1er jour du mois du dépassement

Vous pouvez en principe déduire la TVA sur vos dépenses professionnelles intervenues à partir de la date du dépassement

Vous devez obtenir votre numéro de TVA intracommunautaire pour appliquer la TVA sur vos factures. Pour cela, vous pouvez formuler votre demande en ligne via la messagerie sécurisée de votre compte professionnel sur le site impots.gouv.fr.

Je ne dépasse pas les seuils, puis-je opter volontairement pour le paiement de la TVA ?

Je ne dépasse pas les seuils, puis-je opter volontairement pour le paiement de la TVA ?

Oui, il est tout à fait possible de demander votre assujettissement à la TVA y compris si vous ne dépassez pas les seuils. Cette demande s’effectue en ligne, via votre messagerie sécurisée de votre compte professionnel sur le site impots.gouv.fr.

L’option prend effet au 1er jour du mois de l’exercice de l’option. Attention ! Cette option vous lie pour une période de 2 années (jusqu’au 31 décembre de l’année N+1) et il n’est donc plus possible de revenir sous le régime de la franchise durant toute cette période.

Alors, j’opte ou je n’opte pas ?

L’intérêt d’opter (ou pas) va dépendre de plusieurs facteurs:

Pour:

Facturer de la TVA me donne le droit de récupérer la TVA sur mes dépenses professionnelles

Facturer de la TVA a un impact neutre dans mes relations d'affaires avec d'autres professionnels qui peuvent déduire la TVA

Facturer de la TVA peut donner le sentiment à vos clients que vous dépassez déjà les seuils de la franchise et renforce votre image de professionnel

Certains clients exigent même que leur fournisseur leur facture de la TVA

Contre:

Facturer de la TVA va m’obliger à déposer régulièrement des déclarations de TVA (mensuelles, trimestrielles ou annuelles, selon les seuils)

Facturer de la TVA peut renchérir le coût de mes prestations si le client ne peut pas déduire la TVA facturée (ex: un particulier, une association, une école, un établissement de santé, etc.)

Quelles sont les démarches à effectuer sur Malt si je dépasse le seuil de TVA ou si j’opte à la TVA ?

Quelles sont les démarches à effectuer sur Malt si je dépasse le seuil de TVA ou si j’opte à la TVA ?

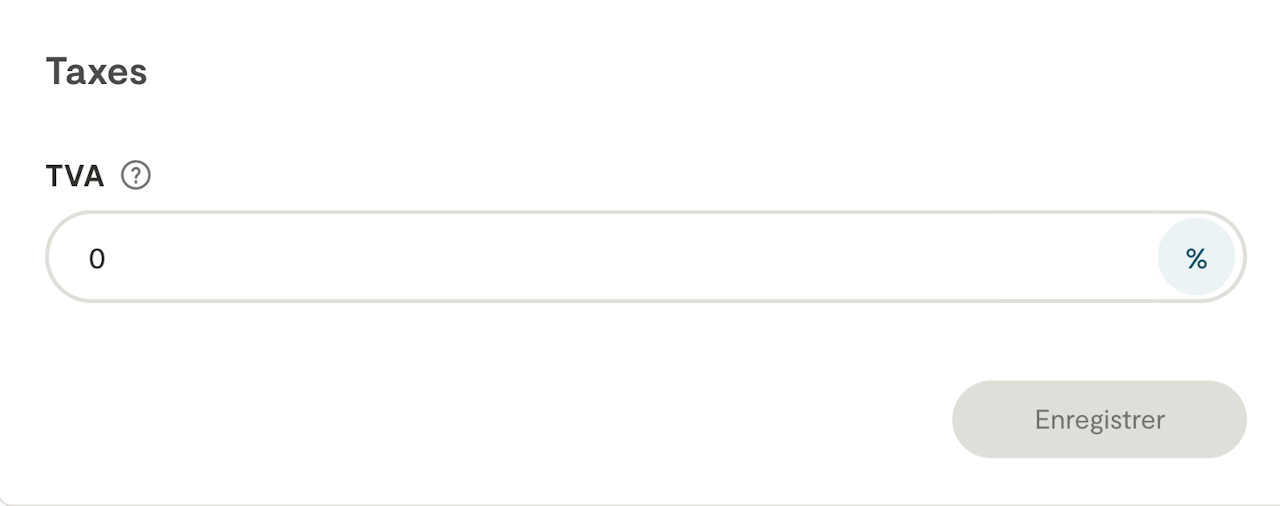

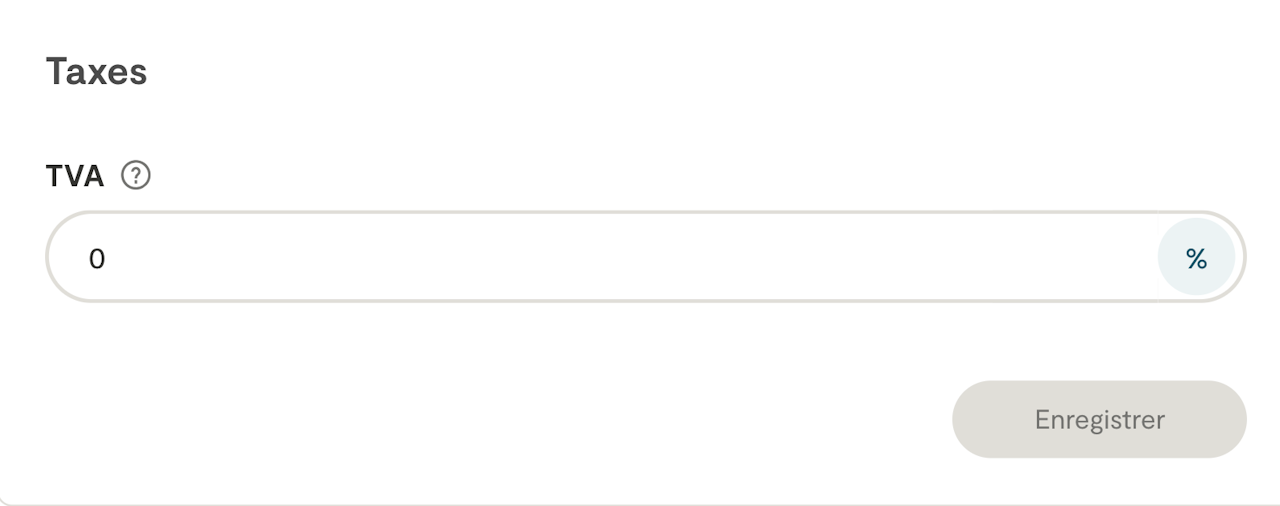

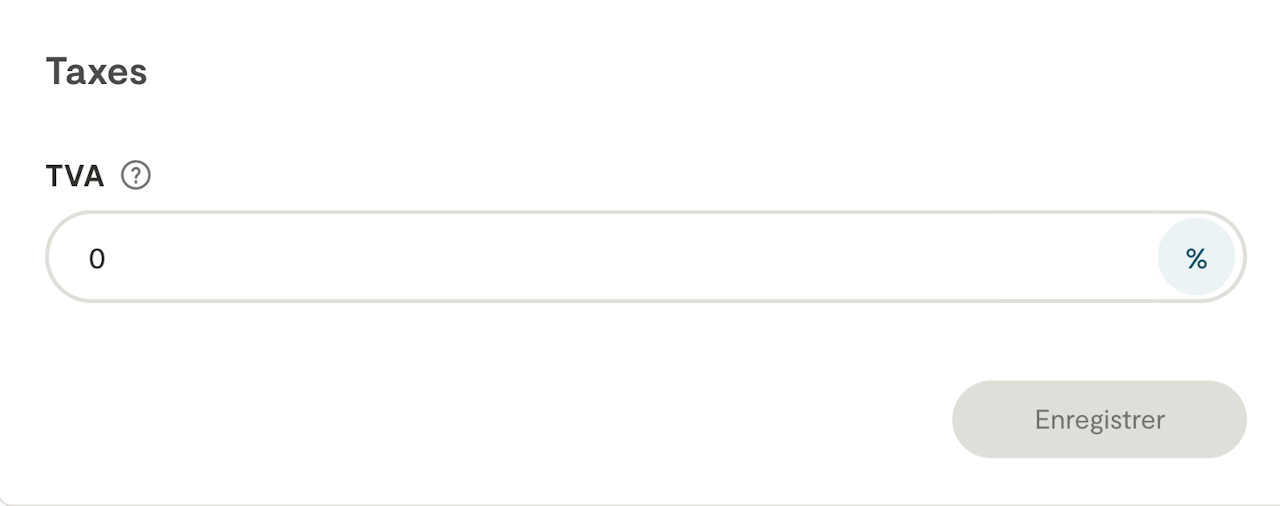

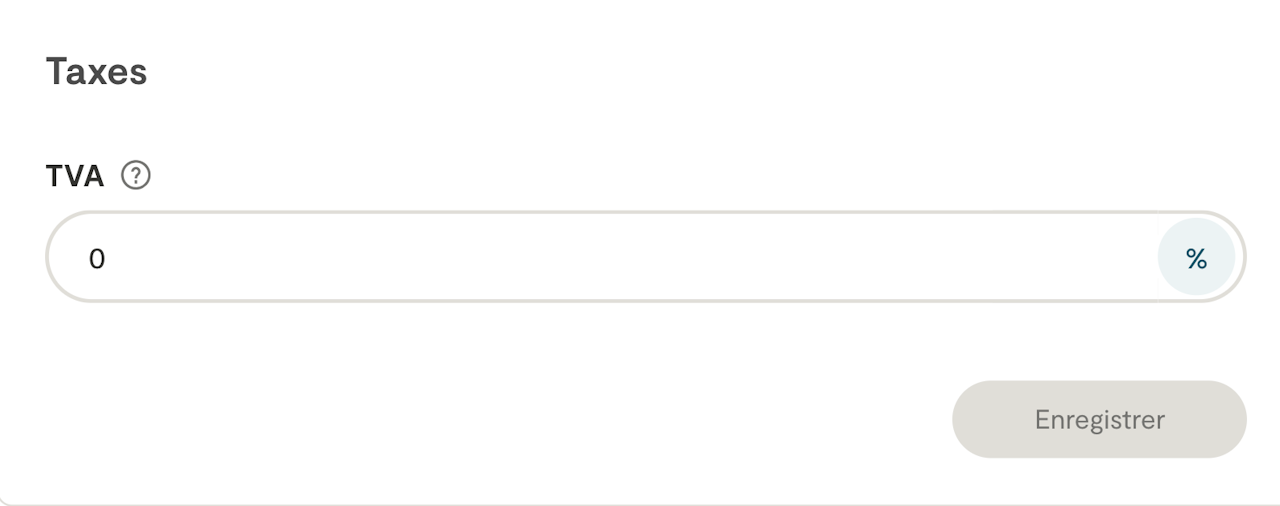

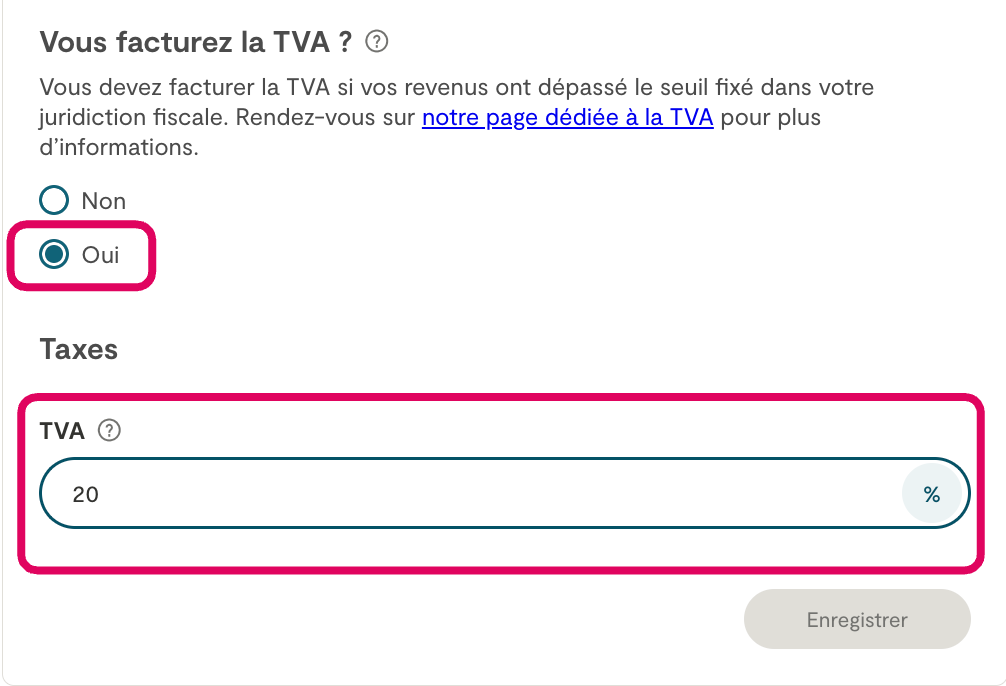

Rendez-vous dans vos paramètres, rubrique “Mon Entreprise”. Dans la section “TVA”, sélectionnez si vous facturez ou non la TVA, ainsi que le taux applicable.

Si vous avez des projets en cours, au moment d'enregistrer le changement, vous devrez renseigner la date à partir de laquelle ce changement devrait s’appliquer. Vous pouvez sélectionner la date du jour ou une date antérieure.

Si vous sélectionnez la date du jour, toutes les factures émises à partir du jour tiendront compte de vos nouveaux paramètres.

Si vous sélectionnez une date antérieure à la date du jour, cela signifie que les factures qui ont été émises après cette date devront être modifiées: nos équipes internes seront alertées, elles s’occuperont de faire les changements nécessaires.

J’exerce mon activité sous forme de société (SASU, SAS, SARL, etc.), quel est mon statut vis-à-vis de la TVA ?

Une société est en principe soumise à la TVA dans les conditions de droit commun.

Elle peut elle aussi bénéficier de la franchise en base de TVA dans les mêmes conditions de seuil qu’un auto-entrepreneur, pour autant qu’elle n’ait pas opté pour le régime “réel normal” de TVA lors de son immatriculation.

Gestion de la TVA à l’international

Vous facturez un client établi à l’étranger

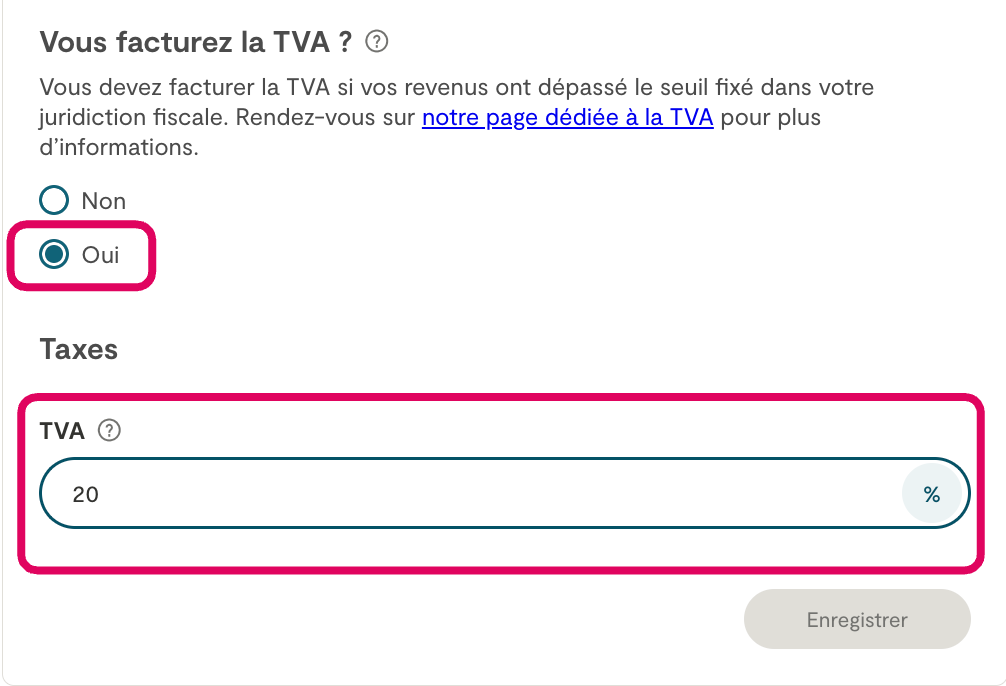

Lorsque vous facturez un client situé en dehors de la métropole (France continentale et Corse), plusieurs cas sont possibles:

votre client est établi en Guadeloupe, Martinique ou à la Réunion: vous facturez avec de la TVA au taux réduit ultramarin de 8.5%

votre client est établi en Guyane ou à Mayotte: vous facturez sans TVA et mentionnez sur la facture “Exonération de TVA - articles 259-1 et 294-1 du CGI”

votre client est établi dans un autre Etat Membre de l’Union Européenne:

Il vous communique son numéro de TVA intracommunautaire (pour vérifier la validité de son numéro, c’est par ici!): vous facturez “hors taxe” et vous indiquez sur la facture “autoliquidation - art. 196 de la Directive 2006/112/CE”

Votre client ne dispose pas de numéro de TVA intracommunautaire (ou son numéro n’est pas valide): vous facturez avec de la TVA française

votre client est établi dans un pays hors de l’Union Européenne (y compris les Collectivités d’Outre Mer): vous facturez “hors taxe” et vous indiquez sur la facture “TVA non applicable - art. 259-1 du CGI”

Que vous soyez en franchise de TVA ou redevable de la TVA, si vous fournissez un service à un client assujetti d'un autre pays de l'Union Européenne (et ce, dès le 1er euro facturé), alors il faudra demander un numéro de TVA intracommunautaire* (si vous bénéficiez de la franchise de TVA) et souscrire une "Déclaration Européenne de Services" (DES) au plus tard le 10 du mois qui suit l'émission de la facture.

Seuls les entrepreneurs individuels et les entreprises en franchise de TVA peuvent déposer la DES sous format papier: https://entreprendre.service-public.fr/vosdroits/R1300

Les autres devront procéder à la déclaration en ligne: https://www.douane.gouv.fr/service-en-ligne/declaration-europeenne-de-services-des

Vous recevez une facture d’un fournisseur établi à l’étranger (y compris les frais facturés par une entité autre que Malt SA)

Un fournisseur établi dans un autre Etat de l’Union Européenne vous demandera votre numéro de TVA intracommunautaire lors de l’établissement de sa facture.

Si vous disposez d’un tel numéro (vous devez demander l’attribution d’un numéro de TVA intracommunautaire si vous rendez / achetez un service auprès d’un client / fournisseur établi dans l’UE, quel que soit le montant facturé, notamment si vous bénéficiez de la franchise de TVA*) et que vous le lui communiquez, le fournisseur vous facturera en principe “hors taxe” avec la mention du mécanisme d’autoliquidation.

Si vous n’avez pas de numéro de TVA ou que votre numéro n’est pas “valide pour pour les transactions transfrontières dans l’UE” (la vérification de votre numéro s’effectue par ici), le fournisseur sera en droit (et aura l’obligation) de facturer avec la TVA de son pays d’origine. Vous pouvez contacter votre service des impôts pour demander l’activation de votre numéro de TVA pour les transactions transfrontalières*.

Un fournisseur établi hors de l’Union Européenne vous facturera lui aussi en principe “hors taxe”.

Dans les deux cas, vous devez pratiquer l’autoliquidation. Cela veut dire que vous devrez payer de la TVA française au taux de 20% sur cette facture et reporter ce montant sur votre déclaration de TVA, y compris si vous bénéficiez de la franchise en base de TVA.

Cette TVA autoliquidée pourra en principe être déduite sur votre déclaration de TVA (et aura donc un effet neutre sur votre situation), sauf si vous bénéficiez de la franchise en base de TVA (dans ce cas, vous ne pouvez pas déduire la TVA sur vos frais professionnels).