Mehrwertsteuersatz nach Kleinunternehmerregelung

Welchen Mehrwertsteuersatz sollte ich als Selbstständiger angeben?

Als Selbstständiger profitierst Du von der Kleinunternehmerregelung, sofern Dein Jahresumsatz ohne Steuern Folgendes nicht übersteigt:

max 22.000 € im vorangegangenen Geschäftsjahr

mehr als 50.000€ für das laufende Geschäftsjahr

Wenn diesen Schwellenwert überschritten wird, musst Du am 1. Tag des Monats, in dem dieser überschritten wird, Mehrwertsteuer zahlen.

Weitere Informationen findest Du hier: Franchise auf Basis der Mehrwertsteuer

Wenn Dein Jahresumsatz weniger als 22.000 € beträgt: Du profitierst weiterhin vom Selbstbehalt auf der Grundlage der Mehrwertsteuer und berechnen diesen daher nicht Deinen Kunden.

Wenn Dein Jahresumsatz mehr als 22.0000 € beträgt: Im Falle einer Überschreitung der Schwellenwerte, die zur Befreiung auf der Grundlage der Mehrwertsteuer führen, bleibt diese im Jahr der Überschreitung bestehen, sofern der Umsatz nicht mehr beträgt als 50.000 €.

Wenn Du hingegen zwei Jahre hintereinander den Schwellenwert von 22.000 € überschreitest (ohne jemals 50.000 € zu überschreiten), unterliegst Du im darauffolgenden Jahr der Mehrwertsteuer.

Beispiel: Mein Umsatz im Jahr 2021 beträgt 23.000 € und mein Umsatz im Jahr 2022 beträgt 25.000 €, ich bin also im Jahr 2023 umsatzsteuerpflichtig.

Wenn Dein Jahresumsatz mehr als 50.000 € beträgt : Die Mehrwertsteuer wird ab dem 1. Tag des Monats fällig, in dem der Schwellenwert überschritten wird.

Der Austritt aus der Befreiungsregelung der Umsatzsteuer hat folgende Auswirkungen:

Übermittlung der Umsätze an die Mehrwertsteuer ab dem 1. Tag des Monats der Überschreitung

Umsätze, die ab dem Monat der Überschreitung durchgeführt wurden und nicht der Mehrwertsteuer unterlagen, müssen Korrekturrechnungen ausgestellt werden

Das Recht auf Vorsteuerabzug kann auf die entstandenen Aufwendungen ausgeübt werden, sobald der Gewerbetreibende umsatzsteuerpflichtig wird

Sie müssen außerdem Ihre Umsatzsteuer-Identifikationsnummer einholen, um die Umsatzsteuer auf Ihre Rechnungen anwenden zu können.

Einnahmen aus Dienstleistungen, die vor dem 1. Tag des Monats erbracht werden, in dem der Steuerpflichtige umsatzsteuerpflichtig wird, müssen nicht der Umsatzsteuer unterliegen. Dies gilt auch dann, wenn sie nach der Planänderung erfolgen.

Überschreitung der Mehrwertsteuerschwelle

Welche Schritte sollte ich gegenüber Malt unternehmen, wenn ich die Mehrwertsteuerschwelle überschreite?

Du musst gegebenenfalls Deine Rechtsform anpassen.

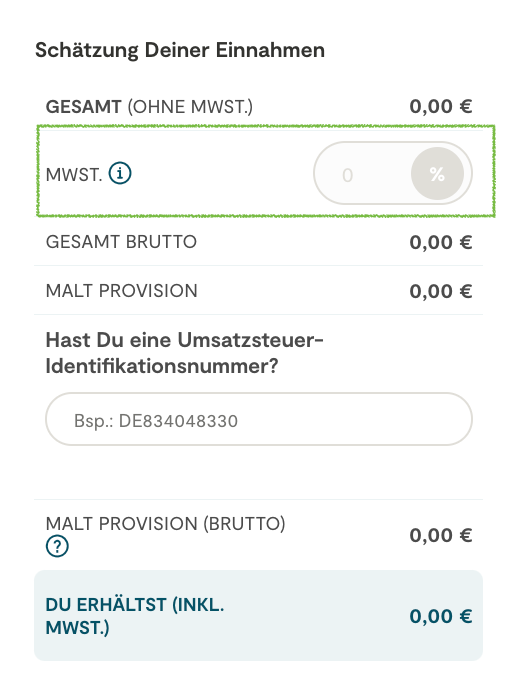

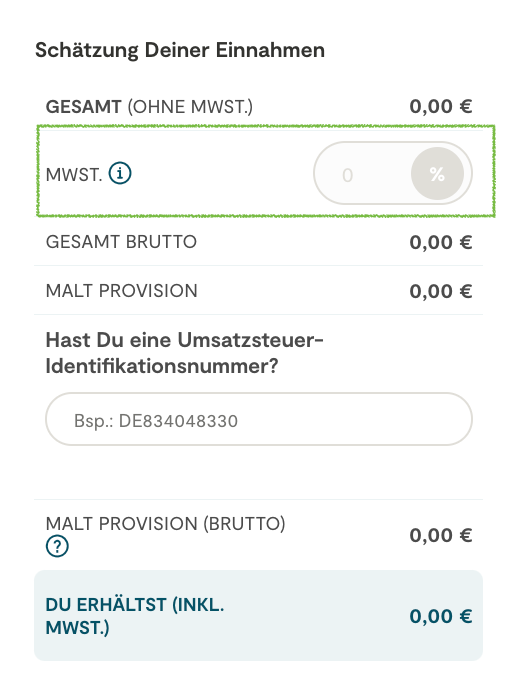

Des weiteren musst Du 19% im Reiter „ Steuern “ Deines Profils angeben.

Anschließend können wir Deine Projektrechnung anpassen:

Laufendes Projekt (unbearbeitete Rechnung):

Im Falle eines Festpreis Projektes kannst Du dann das Angebot direkt über die URL des Projektes ändern und den Mehrwertsteuersatz in Höhe von 19% manuell anpassen.

Im Falle einer Projektes auf Zeitbasis musst Du Dich an support@malt.de wenden, damit wir das Projekt für noch nicht veröffentlichte Rechnungen aktualisieren können.

Abgeschlossene Projekte (Rechnung bearbeitet):

Hier musst Du bitte Deinen Kunden kontaktieren, um dessen schriftliche Zustimmung zur erneuten Öffnung der Rechnung(en) einzuholen. Leite uns eine E- Mail an support@malt.de weiter mit dem Nachweis der Kundenakzeptanz (E-Mail oder Screenshot) sowie die zu ändernde Rechnungsnummer. Anschließend erteilen wir eine Gutschrift über den bereits gezahlten Betrag und erstellen eine neue Rechnung mit ausgewiesener Mehrwertsteuer.

Einem Kunden im Ausland eine Rechnung stellen

Internationales Steuermanagement:

Wenn Du Deinem Kunden ein Angebot unterbreitest, unterliegen Sie möglicherweise mehreren Regeln hinsichtlich der Steuern, die Sie anwenden möchten, insbesondere wenn Dein Kunde nicht mit Dir identisch ist.

Es sind mehrere Fälle möglich:

Du bist im selben Land registriert wie Dein Kunde: Du kannst Steuern anwenden, die für Deine jeweilige Rechtsform anfallen, die Mehrwertsteuer.

Dein Kunde ist nicht im selben Land wie Du registriert, sondern gehört zur Europäischen Union:

Wenn Ihr beide über eine Umsatzsteuer-Identifikationsnummer verfügt, profitierst Du von der Umkehrung der Steuerschuldnerschaft und musst daher keine Umsatzsteuer berechnen.

Wenn Dein Kunde keine Umsatzsteuer-Identifikationsnummer hat, musst Du die entsprechende Umsatzsteuer dem Land Deines Kunden in Rechnung stellen.

Dein Kunde befindet sich nicht im selben Land wie Du und ist nicht Teil der Europäischen Union: Auf das Angebot wird keine Steuer erhoben, die Mehrwertsteuer beträgt 0 %.

Mehrwertsteuer auf der Rechnung

Unsere Abrechnungsstellen

Malt hat 6 Niederlassungen in Europa:

Malt SA = Frankreich und Rest der Welt

Malz SL = Spanien

Malt BV = Niederlande

Malt SRL = Belgien

Malt Gmbh = Deutschland (ab September 2023)

Malt Limited = Großbritannien (ab September 2023)

Die Existenz dieser verschiedenen Einheiten hat direkte Auswirkungen auf Projekte mit Kunden im Unique Provider (UP) Modell.